První ucelená analýza farmaceutického průmyslu v ČR je na světě. Sektorová analýza, kterou zadalo ministerstvo průmyslu a obchodu společnosti IQVIA, přináší nejen přehled farmaceutické výroby v Česku, ale také pohled na personální potřeby farmaceutických společností u nás či možnosti, jak podpořit výzkum a vývoj.

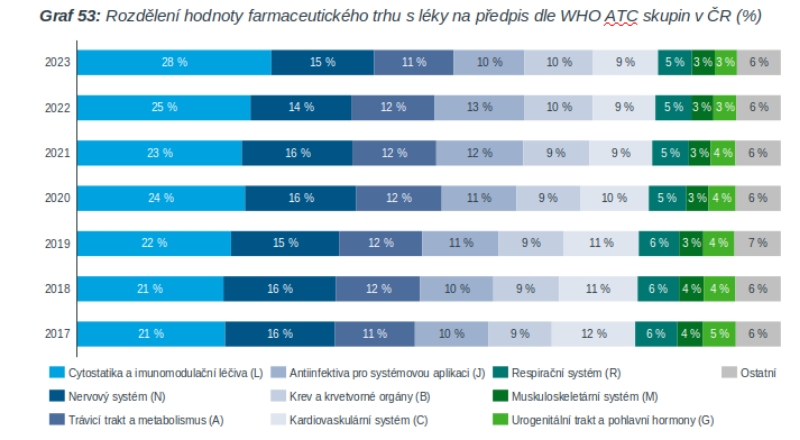

V roce 2022 se v Česku spotřebovaly léky na recept za 89 miliard a volně prodejné léky za dalších devět miliard korun. Většina přípravků se ovšem dovezla z ciziny, o čemž svědčí negativní schodek zahraniční obchodní bilance ve výši 72 miliard. Mezi deseti největšími společnostmi na trhu se ale nacházejí dvě, Zentiva a Teva, které mají výrobu i v ČR. Tuzemská výroba se přitom zaměřuje na generika, u patentově chráněných léků jsme (s výjimkou společnosti Novavax) závislí výhradně na dovozu. Deset největších společností vyrábějcích v Česku tvoří více než 95 procent tuzemské produkce. Většina firem je vlastněna majiteli mimo EU, přičemž největší podíl připadá na USA (Zentiva a Novavax), Izrael (Teva) a Indii (Glenmark). Podle dat Českého statistického úřadu byla v roce 2022 hodnota farmaceutické produkce v Česku více než 26 miliard Kč.

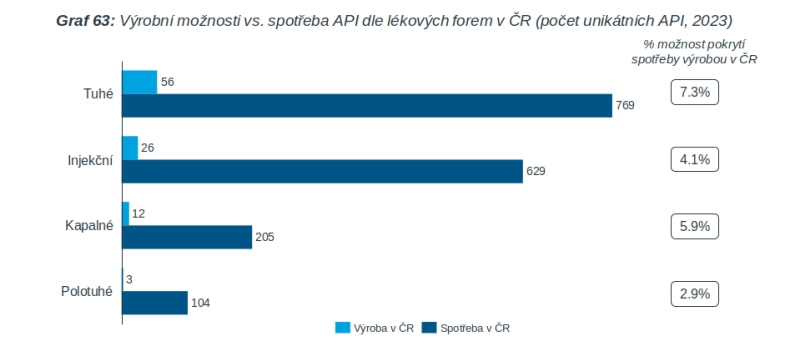

„V České republice působí přibližně 15 společností zabývajících se výrobou účinných látek (API), které se celkem podílejí na výrobě více než 90 unikátních API, které jsou dále využívány k výrobě léčivých přípravků. V České republice se každý rok spotřebují léčivé přípravky, na jejichž výrobu bylo využito více než 1300 API a více než 1400 kombinací API. Společnosti, které v tuzemsku API vyrábějí, se soustředí na složitější a inovativní API a jsou primárně orientovány na export. Jednodušší molekuly vyžadující velkoobjemovou výrobu nelze konkurenceschopně vyrábět lokálně, ani v rámci EU. Proto se jejich výroba postupně přesunula do Číny a Indie, na jejichž dodávkách je evropský trh v současnosti závislý,“ uvádí analýza.

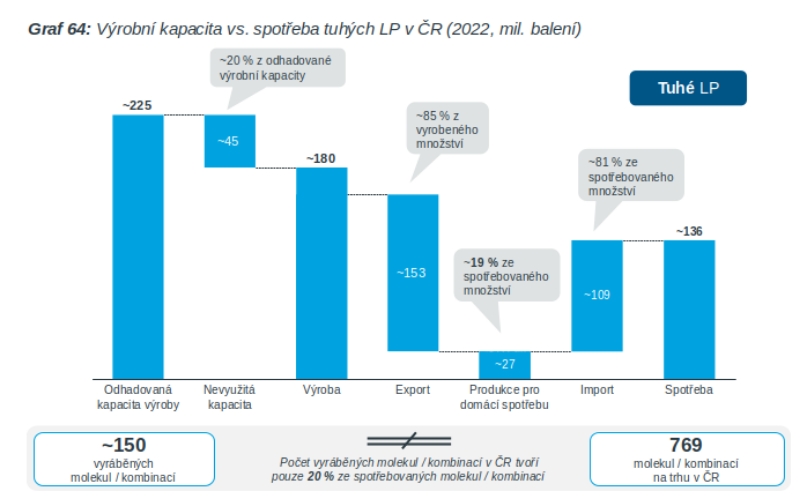

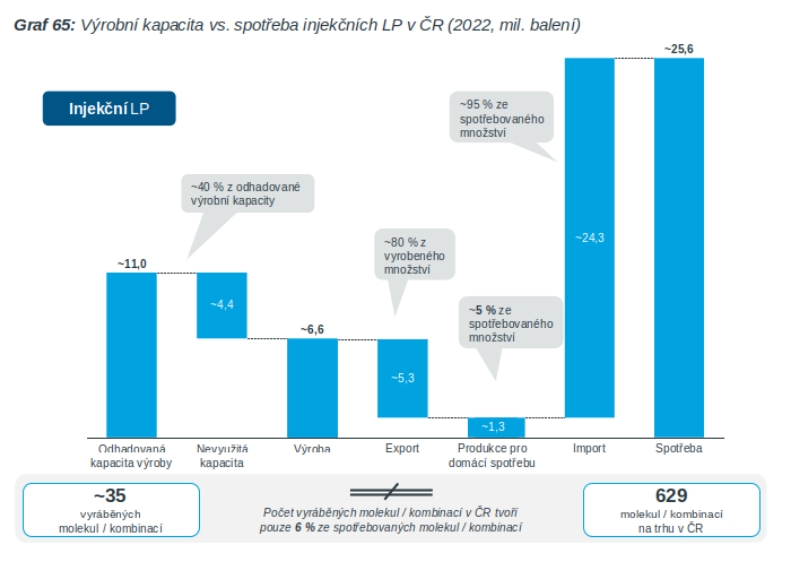

V ČR máme kapacity na výrobu 56 účinných látek v tuhých lékových formách ze 769 spotřebovávaných, což odpovídá sedmi procentům; u ostatních lékových forem je toto procento ještě nižší. Tuzemské výrobní společnosti se přitom častěji soustředí na finalizaci lékových forem (nejčastěji tablet) a následné balení než na samotnou výrobu API. Přesto domácí výroba každé lékové formy pokrývá méně než 20 procent spotřeby podle objemu a šíře výrobního portfolia. Zároveň se kolem 80 procent výroby vyváží. V ČR se tak například ročně vyrobí přibližně 180 milionů balení léků v tuhé lékové formě oproti 136 milionům spotřebovaných balení.

„Dle tuzemských výrobců mají důležitý vliv na konkurenceschopnost striktní environmentální regulace na unijní úrovni. Dále zdůrazňují i významnou roli veřejné podpory farmaceutického průmyslu v asijských zemích. Doprovodný efekt na výrobu mají i zvýšené ceny energií, které mohou dle výrobců tvořit až 15 procent nákladů,“ poukazuje sektorová analýza.

V Evropě tak došlo v posledních dvou desítkách let k velkému útlumu výroby účinných látek a jejímu přesunu do Asie. Zatímco roce 2000 Evropa produkovala více než polovinu API celosvětově, v roce 2020 to byla pouze čtvrtina. V současné době pochází 56 procent API z Číny a Indie. Důvodem přesunu je nízká cena konečného léku daná mimo jiné úhradovou regulací, což vyžaduje levné vstupy. Sociální a environmentální normy EU přitom výrazně navyšují výrobní náklady. K tomu se přidává nedostatek investic a podpory ke stimulaci evropské výroby či velká administrativní zátěž.

„Důležitým faktorem jsou cenové a úhradové mechanismy, které vytváří tlak na nejnižší cenu, bez ohledu na původ zboží, což diskriminuje sice ekologicky čistější a pracovněprávně férovější výrobu v EU oproti například asijské produkci. Součástí cenových a úhradových mechanismů je referencování cen, kdy regulátoři sledují ceny napříč vybranými státy EU, a výslednou maximální cenu a/nebo úhradu stanoví dle nejnižší ceny nebo průměru nejnižších cen. To pak vede k dalšímu průběžnému tlaku na výši cen a znemožňuje jejich úpravu například v souladu s inflací a rostoucími cenami vstupů,“ poukazuje analýza.

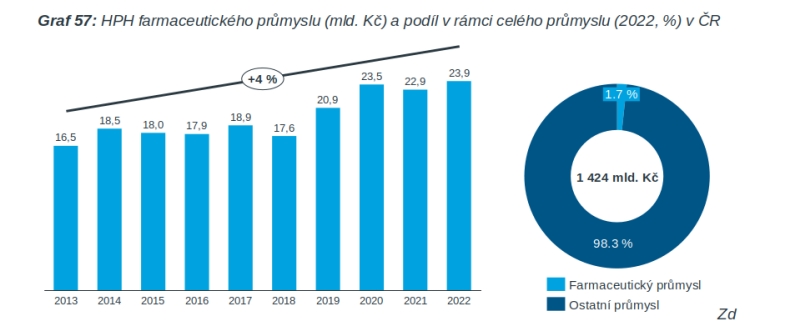

V Evropě se v roce 2022 vyrobily léky za necelých 3 500 miliard Kč, z toho v Česku za 24 miliard, což nás umístilo ve druhé třetině sledovaných evropských zemí. Předními centry farmaceutické výroby jsou Švýcarsko, Německo, Belgie a Dánsko.

„Dle rozhovorů s výrobci existují možnosti pro rozšiřování spektra výroby, nicméně výrobci stále musí čelit konkurenci producentů v rámci i vně EU, a jako tuzemští výrobci nemají žádné zvýhodnění,“ upozorňuje analýza. Výrobci jsou schopni reagovat na měnící se poptávku a technicky výrobu zabezpečit, kvůli legislativním požadavkům ale může zahájení výroby nového léku trvat i několik let. Stejně velkým problémem může být i změna způsobu výroby již zavedeného léku.

Mohlo by vás zaujímať

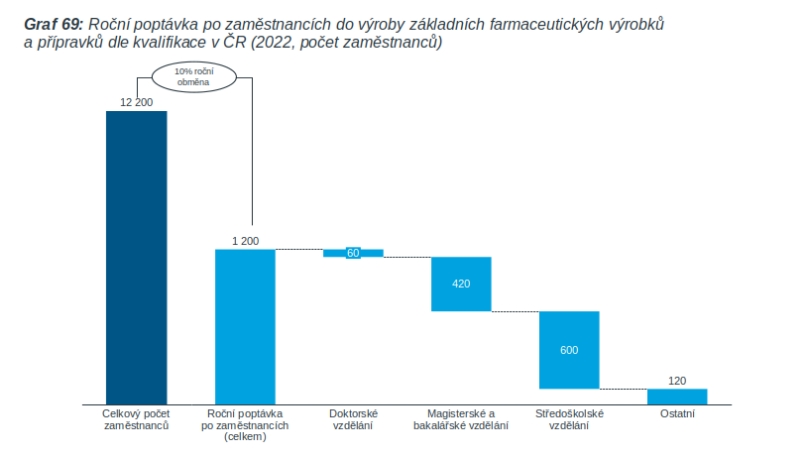

Personál si firmy musí vychovat

Ve farmaceutickém průmyslu je u nás zaměstnáno 12 tisíc osob a meziročně jich přibývají zhruba dvě procenta. To znamená, že v roce 2028 by České republice mělo v tomto sektoru pracovat 13 800 zaměstnanců, z toho přibližně 700 doktorandů, 4 800 absolventů magisterských a bakalářských programů a 6 900 středoškolsky vzdělaných pracovníků.

„Mnohé farmaceutické firmy rozvíjejí spolupráci se studenty ještě během jejich studia. Studenti mohou ve firmách plnit povinné praxe nebo pod jejich záštitou zpracovávat bakalářské a diplomové práce. Obecně jsou firmy spíše nespokojené s klesající kvalitou vzdělání vysokoškolských absolventů, absolventům dle společností chybí klíčové znalosti a dovednosti pro farmaceutický průmysl. Nedostatečné kompetence ale mohou být dány i specifickým zaměřením jednotlivých farmaceutických firem. Chybí laboranti-specialisté a procesní inženýři,“ shrnuje analýza. „Ve většině případů si musíme vychovat zaměstnance sami. To, co po nich požadujeme, neumí, a často ani nemají možnost, kde se to naučit,“ cituje dokument ředitele výrobní společnosti s více než 20letou historií na českém trhu.

Překážku pro firmy představuje také rozsáhlá výrobní dokumentace v češtině, která zvyšuje nároky na nábor zaměstnanců. Zároveň společnosti mají nedostatek operátorů linek, seřizovačů strojů nebo chemicko-farmaceutických technologů.

„Během hloubkových rozhovorů byl zmíněn i klesající zájem o zaměstnání ve směnném provozu a manažeři výroby se obávají, že nábor kvalifikovaných lidí do směnného provozu bude v následujících letech představovat jeden z největších problémů. Dále se firmy potýkají s nedostatkem výzkumných a úzce specializovaných pracovníků s dostatečnými kompetencemi a znalostmi, na tyto pozice se proto nabírají kapacity z jiných zemí. Situaci z hlediska zaměstnavatelů plošně zhoršuje dlouhodobě velmi nízká nezaměstnanost v ČR,“ doplňuje analýza. Jelikož si tak farmaceutické firmy nemohou dovolit častou fluktuaci zaměstnanců ve výrobě, zajišťují si udržení pracovníků vyššími platy.

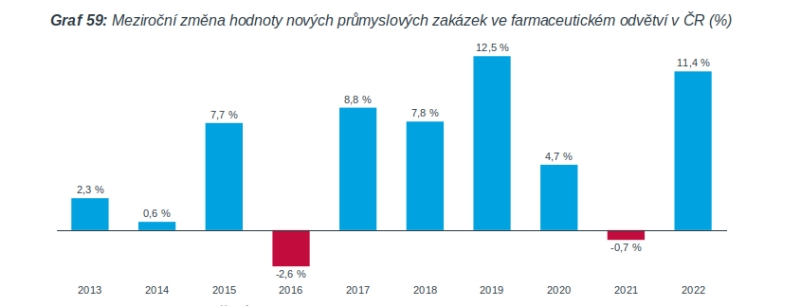

Platí přitom, že hodnota hrubé přidané hodoty (HPH) na zaměstnance dosáhla dvou milionů Kč, což je nejvyšší hodnota v porovnání s top 10 průmyslovými odvětvími dle celkové HPH. Farmaceutický průmysl tvoří necelá dvě procenta celkové HPH průmyslu s tím, že jeho HPH dosáhla v roce 2022 téměř 24 miliard Kč. Mezi lety 2013 a 2022 se zároveň přidaná hodnota zvýšila celkem o 7,4 miliardy Kč, což představuje průměrný roční nárůst 4,2 procenta.

Nedostatečná podpora výzkumu a vývoje

Ačkoliv je má farmaceutický průmysl v Česku největší hrubou přidanou hodnotu, podpora stran státu mu schází. Podle výrobců navíc existuje výrazný rozdíl v šíři a výši podpor mezi ČR a okolními státy. Česká republika nemá, na rozdíl třeba od Polska, národní strategii rozvoje farmaceutického průmyslu, jež by fungovala na meziresortní úrovni.

„V ČR neexistuje státní podpora zaměřená specificky na výzkum, vývoj či výrobu léčivých látek/přípravků. V současné době se jako klíčový nástroj podpory výroby uplatňují investiční pobídky ve formě daňových úlev a dotace v rámci programů zabezpečovaných Ministerstvem průmyslu a obchodu, nicméně chybí jednotná meziresortní strategie rozvoje a podpory,“ konstatuje dokument s tím, že by Česká republika mohla využít programů, které mají v Irsku či Polsku, k rozvoji průmyslu a většímu propojení výzkumu a vývoje včetně akademické sféry s výrobou.

Od roku 2007 do současnosti čerpaly podniky ve farmaceutickém sektoru v rámci operačních programů, podpor výzkumu, vývoje a inovací a Národního plánu obnovy přibližně 1,9 miliard Kč, z čehož necelých 700 milionů Kč bylo poskytnuto subjektům zaměřujícím se na výrobu léčivých přípravků.

Výrobní společnosti v České republice, které se zabývají výzkumem a vývojem, mohou využít daňové podpory, a sice uplatnit odčitatelnou položku od základu daně na podporu výzkumu a vývoje. Jenže pokud daná společnost využije podpory, již nemůže žádat o státní rozpočtovou podporu, a naopak.

Pokud se tak podíváme na celkové výdaje na výzkum a vývoj ve farmaceutickém průmyslu za rok 2021, ty u nás dosáhly 1,3 miliardy Kč – což je v porovnání s ostatními evropskými zeměmi v poměru k HDP skoro nejméně. Podíl investic do farmaceutického průmyslu v roce 2022 zároveň tvořil jen 3,3 procenta z celkových výdajů na výzkum a vývoj v podnikatelském sektoru.

I počet klinických hodnocení realizovaných v Česku bohužel stagnuje. V roce 2021 proběhlo mezi členskými společnostmi AIFP téměř 400 studií, nejčastěji v oblasti onkologie. „V ČR neexistují jednotná pravidla a pokyny pro klinická hodnocení v rámci jednotlivých zdravotnických zařízení. Pro přilákání farmaceutických společností a navýšení počtu klinických hodnocení by pomohlo zejména zrychlení a zjednodušení nutné administrativy v podobě standardizovaného metodického procesu a státní systematická podpora výzkumného prostředí,“ konstatuje sektorová analýza.

Na závěr sektorová analýza přináší několik podnětů, jak domácí farmaceutické výrobě do budoucna pomoci. Protože pro zajištění lékové bezpečnosti nelze spoléhat na výrobu vlastními prostředky, je zapotřebí dopracovat seznam kritických léčiv a otázku bezpečnosti řešit v širším kontextu lékové politiky. Je také na místě zvážit, zda farmaceutický průmysl nezařadit mezi strategická odvětví v nové Hospodářské strategii ČR.

K dalším možným krokům patří zavedení kritérií založených na bezpečnosti dodávek či místní výroby do lékové cenotvorby/nemocničních tendrů, podpora širšího portfolia dodavatelů (obzvláště u kritických léčivých přípravků), pomoc firmám při interpretaci regulací a přípravě na Green Deal, minimalizace administrativy v rámci mantinelů daných EU, hlubší prozkoumání výsledků dosažených jinými státy při rozvoji odvětví s vysokou přidanou hodnotou a pomoc při překonávání propasti mezi akademickým světem a potřebami byznysu.

Zdroj grafů: Sektorová analýza společnosti IQVIA

Michaela Koubová